上周11.5%的回调使BTC多头成为了12月10日11亿美元期权到期日的输家,BTC多头正面临着3亿美元的损失。

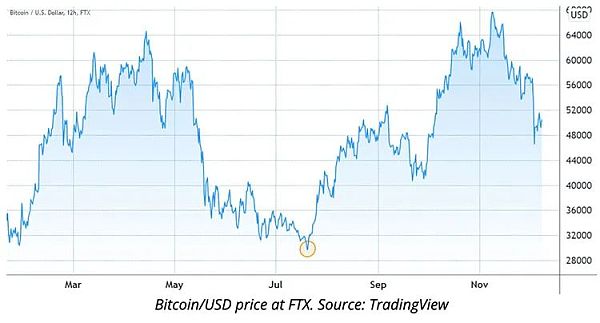

比特币(BTC)多头尚未从上周的巨大打击中恢复过来,当时,BTC价格从57,000美元一路崩盘至42,000美元。26.5%的巨大跌幅导致8.5亿美元的BTC多头期货合约被清算。但更重要的是,它使“恐惧和贪婪指数”转移到7月21日以来的最低水平。

比较这两个事件多少有些奇怪,因为7月21日的3万美元以下的低点会抵消BTC在2021年全年的收益。而另一方面,在12月4日的42,000美元低点,BTC在今年迄今为止仍有44%的收益。相比之下,标普500指数2021年的涨幅为21%,WTI油价的累计涨幅为41%。

多头可能会关注交易所内的比特币储备,这个数字正在继续下降,目前处于三年来的最低水平。根据CryptoQuant的数据,现在存放在交易所的比特币不到227万个,可供交易的比特币减少,表明投资者不愿意在短期内出售。这被许多投资者认为是一个利好因素。

ETC突破5.5美元关口 日内涨幅为1.58%:火币全球站数据显示,ETC短线上涨,突破5.5美元关口,现报5.502美元,日内涨幅达到1.58%,行情波动较大,请做好风险控制。[2020/10/27]

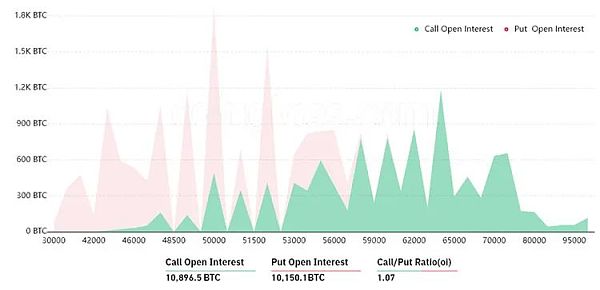

即使本周五11亿美元期权到期日的看涨(买入)和看跌(卖出)期权之间存在明显的平衡,在比特币稳定在略高于50,000美元的水平后,空头的情况也会更好。

基于认购与认沽比率的更广泛的观点显示,比特币多头有7%的微小优势,因为5.55亿美元的认购(买入)期权相对于5.2亿美元的认沽(卖出)期权有更大的未平仓权益。然而,1.07指标具有性,因为过去一周11.5%的价格下跌导致大多数看涨的期权变得毫无价值。

例如,如果比特币的价格在12月10日UTC上午8:00时仍然低于52000美元,那么这些看涨(买入)期权将只有5000万美元的价值。这种情况的发生是因为如果比特币的交易价格低于上述价格,那么在55000美元购买比特币的权利就没有价值。

数字表明,多头将面临重大损失

以下是基于当前价格行动的三种最可能的情况。12月10日,实际有效的看涨和看跌期权合约数量根据到期时的BTC价格有所差异。理论上,偏向于一方的失衡状况会带来利润:

在47,000美元和50,000美元之间:400份看涨期权对6600份看跌期权,净值表明空头有3亿美元的优势。

在50,000和54,000美元之间:1,700份看涨期权对4,700份看跌期权。净值表明空头有1.6亿美元的优势。

高于54,000美元:2,400份看涨期权对2,900份看跌期权。净值表明空头有3000万美元的优势。

这种粗略的估计考虑到了被用于押注上涨的看涨期权和专门用于中性至看跌交易的看跌期权。即便如此,这种过度简化也忽略了更复杂的投资策略。

例如,一个交易者可以卖出一份看涨期权,有效地获得在特定价格以上的比特币的负面风险敞口。但是,很遗憾并没有简单的方法来估计这种影响。

空头将用尽一切方法把价格维持在50,000美元下方

BTC空军还需要略施小力让价格维持在50,000美元下方,从而抓住3亿美元的利润。

另一方面,多头需要从目前的50,500美元把价格推高7.2%,才能减少一半的损失。

考虑到12月4日20亿美元的杠杆多头头寸的清算,多头很可能不愿意增加更多风险而选择维持现状。如果浪费精力去挽回这一短期损失,将是不必要的无效行为。

因此,在这种情况下,空头看起来将在本周期权到期时保持优势。

作者:MARCEL PECHMAN 编译者:Maya

郑重声明: 本文版权归原作者所有, 转载文章仅为传播更多信息之目的, 如作者信息标记有误, 请第一时间联系我们修改或删除, 多谢。