衍生品市场较为碎片化,各交易所的合同条款差别很大,该领域的文档质量也参差不齐。

我们分析了每个交易所如何构建他们的永续合约,永续合约是一种在几乎实时的情况下接近其基础资产价格的衍生品。永续合约正在从传统上占主导地位的比特币标记的逆向合约,转向USDT标记的线性合约。交易所在计算指数和资金支付的方式上也有所不同。

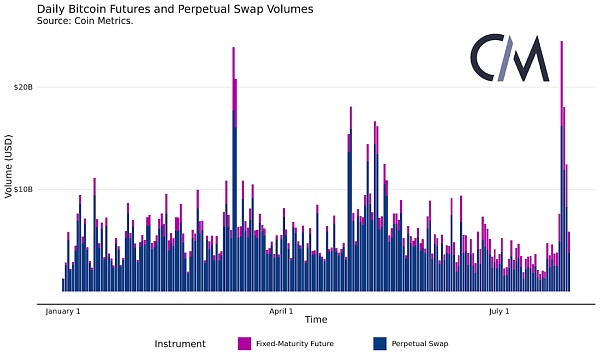

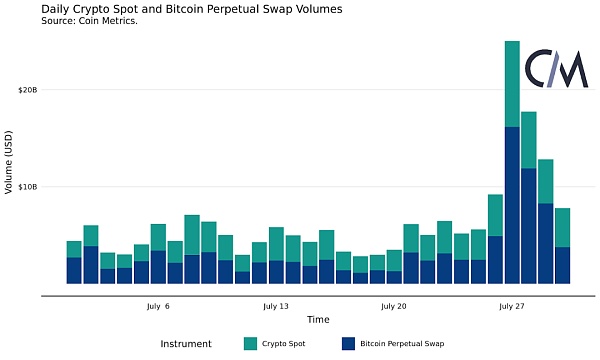

自今年年初以来,永续合约交易量有所下降,但最近随着比特币的价格活动而激增。

衍生品市场缺乏标准,使得交易者很难评估通过头寸的指数,间接承担的风险程度。构造不良的指数会对用户产生负面影响,特别是在市场混乱和波动时期。

加密市场还很年轻,不同交易所的衍生品合约结构也各不相同。衍生品缺乏计算指数和资金支付的标准方法,这一领域的文档通常难以遵循。虽然这些数字对交易者来说很重要,特别是在市场波动期间,但这方面的信息严重不足。

衍生品由于与杠杆交易有关,对大盘的影响非常大,而比特币最近的价格升值导致永续合约交易量激增。作为加密技术的常态,这个市场的流动性是高度分散的--就衍生品而言,不同的合约条款和API结构使得从不同交易所收集的数据特别难以统一。这些差异掩盖了用户所承担的风险量,特别是通过指数构成和资金计算。

为了帮助我们建立即将推出的衍生品数据产品,以补充我们现有的市场数据源,Coin Metrics团队汇总了主要衍生品市场的合约结构信息。在本期中,我们将仔细研究比特币永续市场的状况,以及永续互换合约之间的差异。

永续合约是一种接近实时地接近其标的资产价格的衍生品。永续合约类似于固定期限的期货,但不进行结算。相反,这些衍生品使用一种称为资金奖励(Funding)的机制来使掉期价格与标的资产的价格保持一致。

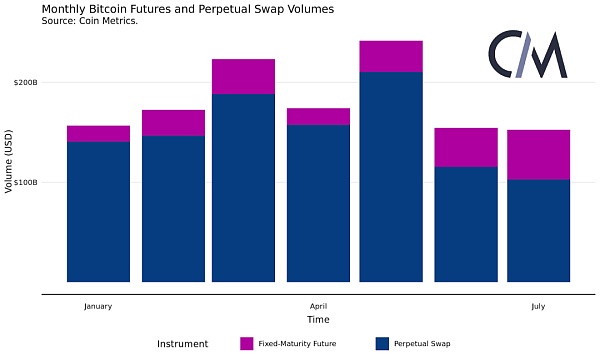

永续合约是由BitMEX在加密生态系统中流行起来的,在传统金融市场中很少见。永续合约在衍生品交易量中占了很大一部分,在Coin Metrics追踪的各交易所中,永续合约的交易量让固定期限的期货交易量相形见绌。

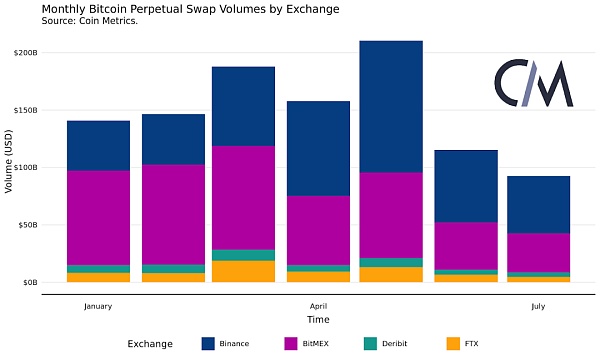

虽然永续合约继续推动市场发展,但年初至今,Coin Metrics目前能获得历史数据的各交易所的月交易量都有明显下降。而 Binance,今年获得了大量的市场份额。

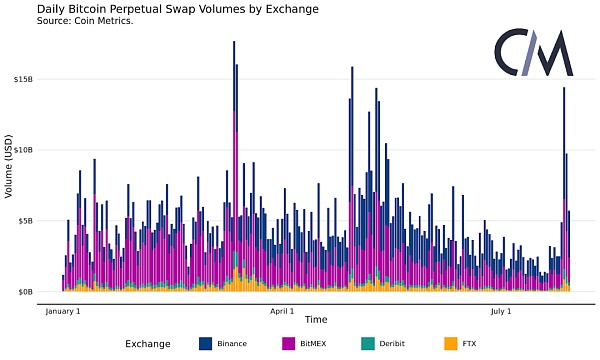

观察每日交易量可以发现,各交易所的交易量往往是同步变动的。它还显示出7月下旬交易量的上升,对应的是比特币价格近期的升值。这个数据还显示了市场动态的变化,例如 3月12日的崩盘。

永续合约对加密市场的影响力很大。Coin Metrics跟踪的比特币永续币市场的交易量明显高于所有通过Coin Metrics可信交易量框架的加密现货市场。

由于市场效率低下和流动性分散,加密货币交易所的价格经常出现分歧。这可能会导致衍生品交易所出现问题,因为衍生品交易所需要一个稳定的指数价格来进行融资和结算。更重要的是,衍生品交易所提供的杠杆产品为恶意行为者创造了巨大的金钱激励,使他们通过操纵基础现货市场来篡改其指数价格。因此,这些交易所使用的指数必须持续维护,以便在其现货市场出现偶然和恶意意异常情况下,仍能保持市场相关性和功能性。

网络状态第58期讨论了市场的低效和失调,强调了加密货币领域强大的卡位定价的必要性。虽然指数行为会对下行情况下的交易者产生重大影响,但对这一话题的报道却很少。交易所关于如何计算其指数价格的文档质量参差不齐。

为了有效地服务于交易者,指数价格必须具有响应性,以相对较低的延迟跟踪基础市场条件。这就不可避免地使其具有一定的波动性,反映出基础市场的暂时波动。对于定价合约和清算用户来说,这种差异是不可取的,衍生品交易所使用标记价格,以减少波动性来换取响应性的降低。

根据所使用的抵押品类型,永续合约被分为三类:以标的资产为抵押的逆向合约;以报价货币为抵押的线性合约,通常是美元兑日元或美元;是以第三种货币为抵押的量化合约,通常是比特币。

在以比特币为基础货币的市场中,逆向合约比线性合约更常见,而量化合约则很少见。然而,随着USDT取代BTC成为生态系统的储备货币,线性合约正变得越来越常见。这种趋势的苗头在OKEx固定期限期货市场上可见,USDT标记的合约最近在公开兴趣方面首次超过了BTC标记的合约。虽然在该交易所,逆向永续合约的未平仓合约兴趣仍然大于线性合约,但差距正在缩小。你可以在我们的报告《稳定币的崛起》中阅读更多关于USDT在整个加密生态系统中的角色变化。

主流衍生品交易所对其比特币永续合约产品使用的指数和标价计算方法如下所示(按合约类型分开)。Poloniex和Bitfinex被排除在外,前者是因为其市场的新颖性,后者是因为缺乏文档。

这些指数大多是由每个成分市场最后一次执行的交易价格的简单或成交量加权平均数组成,在此过程中,剔除偏离中位数价格一定数额的成分价格或将其限定在中位数附近。成分市场、权重调整的频率和围绕中位数的界限因交易所而异,排除不活跃交易所的标准也是如此。Bybit和Kraken这两家交易所的逆向永续产品的指数构成框架较为复杂。

指数价格计算的最基本组成部分是其组成的一套现货市场。衍生品交易所运营商必须相信其成分交易所的运营商不会通过不准确的交易报告来篡改资产价格;如果指数对其成分交易对进行成交量加权,指数运营商也必须相信其成分交易对会如实报告成交量。

决定哪些市场值得信任是一项不简单的任务,将在SOTN第61期中深入讨论。逆向永续合约的指数通常依赖于BTC/美元市场,而线性合约的指数往往基于BTC/USDT市场。这种趋势的例外是FTX,其线性合约的保证金是合成美元余额,其指数不考虑任何USDT报价市场。

在被调研的交易所中,逆向合约的成分交易所通常位于美国,而亚洲交易所在线性永续指数中的地位更为突出。

除了指数构成的差异,衍生品交易所在计算资金的方式上也有所不同。

与固定期限的期货不同,永续合约不进行结算。相反,为了保持与标的资产的挂钩,它们依靠一种被称为资金奖励的机制。在这一机制中,当永续合约的价格高于标的资产时,多头支付空头,而当永续合约的价格低于标的资产时,空头支付多头。这些资金支付激励市场参与者将永续股的价格保持在接近标的指数的水平。

资金支付的规模由资金利率决定,资金利率通常在资金期限内是固定的,是上一阶段永续价格与标的物价格之差的函数。理论上,资金利率还取决于基础货币和报价货币的利率,但实际上这些数值在所有主要衍生品市场上都是固定的。各大衍生品交易所计算其比特币永续资金的方法如下图所示(按合约类型分开)。

交易所在计算筹资率和付款方式上有很大不同。虽然大多数交易所只要求用户在筹资期结束时持有头寸时才支付或接受筹资付款,筹资期的长短也取决于交易所,但有些交易所则连续收取资金。

一些交易所还通过使用影响定价将滑点纳入其资金利率的计算中,滑点的程度因市场而异。最重要的是,一些交易所对资金利率的绝对值或变化率设置了上限,可能是为了防止资金支付的规模或波动使其产品的可用性降低,并避免在每个资金期结束时出现流动性紧缩。

最后,永续合约在提供的杠杆数额和提供这种杠杆的条件上有所不同。交易所往往提供几种杠杆,通常以所交纳的初始保证金的倍数表示。

一半的主要交易所提供最高100倍的杠杆。Binance和Huobi这两家交易所提供最高125倍的杠杆。

用户为避免清算而必须维持的保证金数额因交易所而异,但通常等于初始保证金的一半。有些交易所还对使用高杠杆产品的交易者收取额外费用。

随着永续合约继续推动比特币市场的发展,了解其机制至关重要。随着比特币最近的价格上涨,永续合约交易量飙升,永续市场也在不断发展。随着行业的成熟,并采用USDT作为其通用报价货币,我们希望看到更多的稳定币保证金合约的采用。

随着市场的发展,我们希望看到更多的合约标准化。目前,衍生品的合约结构各不相同,特别是通过其指数价格构成引入不可预见的风险,会对交易者产生切实的影响。通过对衍生品市场的调查,我们希望给这个不透明的生态系统带来透明度,最终目标是为衍生品市场数据提供一个统一的界面。

Karim Helmy & the Coin Metrics Team 作者

Edward 翻译

Edward 编辑

郑重声明: 本文版权归原作者所有, 转载文章仅为传播更多信息之目的, 如作者信息标记有误, 请第一时间联系我们修改或删除, 多谢。